Steuererlasse in Milliardenhöhe für Erben von Großvermögen

Die Erbschaft- und Schenkungsteuerstatistik für das Jahr 2022 ist erschienen und suggeriert steigende Steuereinnahmen. Insbesondere für Großvermögen ist die Statistik aber irreführend, weil ein großer Teil der festgesetzten Steuern im Nachgang wieder erlassen wurde, so das Ergebnis unserer Anfrage beim Statistischen Bundesamt. Abermals wird deutlich: Die Erbschaftsteuer ist aufgrund der weitreichenden Privilegien für superreiche Unternehmenserben weder effektiv noch gerecht.

Bereits zwei Mal wurden die Ausnahmen für Unternehmensvermögen bei der Erbschaftsteuer in den vergangenen Jahren vom Bundesverfassungsgericht als zu weitreichend und damit für verfassungswidrig erklärt. Aufgrund wirksamer Lobbyarbeit wurden allerdings nur sehr wenige „echte“ Korrekturen am Gesetz vorgenommen und neue umfangreiche Privilegien und Umgehungsmöglichkeiten für Superreiche geschaffen.

Wenige Jahre nach der Erbschaftssteuerreform 2016 zeigt sich das immer deutlicher, da nun überwiegend Steuerfälle nach dem neuen Recht veranlagt werden. Ein Blick in die aktuell erschienene Erbschafts- und Schenkungsteuerstatistik 2022 suggeriert zwar zunächst steigende Steuereinnahmen und einen zumindest teilweise progressiven Steuersatz. Allerdings zeigt das Ergebnis unserer Anfrage beim Statistischen Bundesamt, dass diese Interpretation bei den großen Vermögen wenig aussagekräftig, gar irreführend ist.

Zunächst ein Blick auf die Statistik: Demnach wurde im Jahr 2022 ein Vermögen von 101,4 Milliarden Euro von den Finanzämtern veranlagt (2021: 118 Milliarden). Auf dieses Vermögen wurden Steuern von 11,4 Milliarden Euro festgesetzt (2021: 11,1 Milliarden Euro). Der durchschnittliche Steuersatz liegt damit bei 11,2 Prozent (2021: 9,4 Prozent). Zudem scheinen die Steuersätze bei den Großvermögen im Vergleich zu den Vorjahren anzusteigen.

Steuererlasse auf Großvermögen fehlen in der Steuerstatistik

Allerdings entsprechen die festgesetzten Steuern seit dem Jahr 2021 nicht mehr den tatsächlich gezahlten Steuern. Der Grund dafür sind umfangreiche Steuererlasse auf Großerbschaften und -schenkungen. In diesen Fällen wird die Steuer zunächst festgesetzt und erst im Nachgang per Bescheid erlassen wird. Letzteres ist in der Statistik (bisher) nicht zu erkennen. Die tatsächlichen Steuersätze auf Vermögen der Kategorie über 20 Millionen Euro sind also deutlich niedriger als in Statistik zuerkennen.

Zum Hintergrund: Bereits seit dem Jahr 2009 können Erben von Unternehmensvermögen Steuerbefreiungen von bis zu 100 Prozent erhalten. Bei seinem letzten Urteil im Jahr 2014 forderte das Bundesverfassungsgericht unter anderem, dass es diese Befreiungen für große und sehr große Unternehmensvermögen keinesfalls ohne die Bedürftigkeit des Erwerbers geben dürfe und zudem die Schlupflöcher beseitigt werden müssen. In Reaktion auf das Urteil hat der Gesetzgeber nachgebessert. So wurde mit der Reform 2016 eine Obergrenze für Steuerbefreiungen bestimmt. Für Unternehmensvermögen über 26 bzw. 90 Millionen Euro durften die Befreiungsregelungen nicht mehr angewendet werden. Allerdings wurde im Gegenzug für diese Großvermögen die Möglichkeit eines hundertprozentigen Steuererlasses eingeführt. Damit wurde die Chance einer gerechten Lösung – etwa die Stundung der Steuer über viele Jahre – vertan. Um den Erlass zu erhalten, müssen Erben und Beschenkte nachweisen, dass sie über kein Vermögen verfügen, um die Steuer zu begleichen. Allerdings wurde die sogenannte Bedürfnisprüfung so ausgestaltet, dass mit steigendem übertragenen Unternehmenswert auch das Ausmaß der Begünstigung – sowohl relativ als auch absolut – zunimmt. Denn die Prüfung stellt lediglich auf das zum Übertragungsstichtag vorhandene sog. nicht begünstigte Vermögen ab (u.a. Privatvermögen). Welche Gewinne aus dem millionenschweren Familienunternehmen generiert werden oder wie viel Dividende die milliardenschwere Beteiligung am geerbten Großkonzern künftig abwirft, bleibt unberücksichtigt. Zudem lässt die Bedarfsprüfung Gestaltungen in erheblichem Ausmaß zu. So ist es etwa möglich, das verfügbare Vermögen in begünstigtes Vermögen umzustrukturieren oder Großübertragungen gezielt auf „bedürftige“ Kinder vorzunehmen, die kein Vermögen zur Begleichung der Steuer haben. Ebenso kann durch Übertragung des Vermögens auf eine vermögenslose Familienstiftung die Steuer umgangen werden – die Begünstigten der Stiftung, die die Unternehmensgewinne erhalten, müssen ihre „Bedürftigkeit“ für den Steuererlass nicht nachweisen.

24 “bedürftige“ Großerben erhalten Steuererlass von rund 1,5 Milliarden Euro

Unsere Anfrage beim Statistischen Bundesamt ergab, dass im Jahr 2022 in 24 Fällen Steuern in Höhe von insgesamt 1,43 Milliarden Euro erlassen wurde. Dabei wurde in diesen Fällen schätzungsweise ein begünstigtes Vermögen von 5,6 Milliarden Euro übertragen. Die ursprünglich festgesetzte Steuer betrug zunächst 1,68 Milliarden Euro, von der nach Erlass nur rund 250 Millionen Euro verblieben. Damit dürfte der Steuersatz in diesen Fällen rund 4,5 Prozent betragen haben. Hinter den Fällen können sowohl Einzelpersonen als auch Familienstiftungen stehen.

Weil diese Super-Verschonung erst 2016 eingeführt wurde und die Bearbeitung dieser komplexen Fälle bei den Finanzämtern teilweise viele Jahre dauern kann, dürfte sich das tatsächliche Ausmaß erst in dem nächsten Jahre widerspiegeln. Für das vorangegangene Jahr 2021 lagen erstmals Zahlen zum neuen Erlass vor. Demnach erging im Jahr 2021 in zehn Fällen ein Erlassbescheid über knapp eine halbe Milliarde Euro. Das übertragene Vermögen dürfte bei rund 1,5 Milliarden Euro gelegen haben und der effektive Steuersatz somit bei rund 1,5 Prozent. Zum Vergleich: Im Jahr 2013 und somit vor dem Urteil des Bundesverfassungsgerichtes lag der effektive Steuersatz auf Übertragungen mit einem Wert von mehr als 20 Millionen Euro bei 2,8 Prozent (hierbei sind allerdings auch die nicht steuerlich begünstigten Vermögen erfasst).

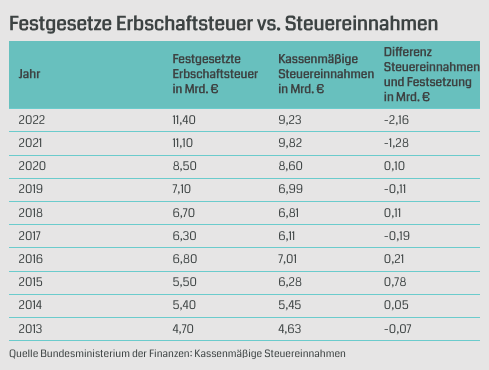

Wie hoch die effektiven Steuersätze im Jahr 2022 konkret waren, lässt sich allerdings nicht anhand dieser Zahlen ermitteln, denn zwischen Steuerfestsetzung und Steuererlass besteht kein Gleichlauf. Auch das Statistische Bundesamt hat keine Informationen darüber, auf welches Festsetzungsjahr sich ein Steuererlass bezieht. Das bedeutet: Die Steuer auf die 24 Fälle, in denen 2022 ein Erlass ergangen ist, könnten bereits im Jahr 2020 oder 2021 festgesetzt worden sein. Zudem können Steuern in 2022 festgesetzt wurden sein, aber der Erlass ergeht erst nach Ablauf des Jahres 2022. Ein Vergleich der festgesetzten Steuern und der kassenmäßigen, also tatsächlichen Steuereinnahmen zeigt, dass der letztendlich gewährte Erlass für das Jahr 2022 durchaus noch größer ausfallen könnte. Die Differenz zwischen festgesetzter Steuer und tatsächlichen Einnahmen beträgt über zwei Milliarden Euro. Zudem wird deutlich: Die tatsächlichen Steuereinnahmen sind im Jahr 2022 erstmals seit fünf Jahren rückläufig.

Fakt ist in jedem Fall: Bereits ein Steuererlass von über 1,4 Milliarden Euro wirkt sich stark auf die Steuersätze der aktuellen Jahre aus. Auch wenn die Steuersätze nach der Reform im Ergebnis leicht gestiegen sein dürften, bleibt die Erbschaft- und Schenkungsteuer regressiv. Das heißt: Wer viel erbt oder geschenkt bekommt, zahlt einen niedrigeren Steuersatz als Menschen, die ein kleines steuerpflichtiges Vermögen erhalten. Das befeuert die ohnehin sehr hohe Vermögensungleichheit in Deutschland weiter.

Ausnahmen bei der Erbschaftsteuer sind größte Steuersubvention

Die Verschonungsregelungen bei der Erbschaftsteuer sind laut Subventionsbericht der Bundesregierung mit über fünf Milliarden Euro jährlich die größte Steuersubvention in Deutschland. Derzeit erhalten die reichsten zehn Prozent der Gesellschaft die Hälfte des Erb- und Schenkungsvolumens, während die ärmere Hälfte quasi leer ausgeht. Bei den Superreichen sind die Unternehmensvermögen dabei stark konzentriert: In den Jahren seit 2009 wurden rund zwei Drittel des gesamten steuerbegünstigten Unternehmensvermögens in Deutschland (260 Milliarden Euro) an wenige Personen (ca. 3.000 Fälle) übertragen. Der überwiegende Anteil der größten Steuersubvention landet somit bei den reichsten Gruppen der Bevölkerung. Zum einen verkehrt dies das Leistungsfähigkeitsprinzip ins Gegenteil, dass starke Schultern auch mehr tragen müssen. Zum anderen fehlt es für die umfangreichen Steuerprivilegien an einer Rechtfertigung. Ganz im Gegenteil: Dem ausgerufenen Ziel, wie etwa dem Arbeitsplatzerhalt, wirken sie sogar entgegen und können zu gesamtwirtschaftlichen Schäden führen. Dies belegen zahlreiche (Meta-)Studien (OECD: 2021, OECD: 2023, Beirat des BMF: 2012).

Aktuell prüft das Bundesverfassungsgericht die Regelungen zum dritten Mal. Mit einer Entscheidung wird noch Anfang nächsten Jahres gerechnet. Unabhängig von der verfassungsrechtlichen Beurteilung der Richter in Karlsruhe gilt aber, dass die Steuerprivilegien für Großerbschaften mit Blick auf die große Vermögensungleichheit in Deutschland sowie die hohen Kosten der Subvention eine Änderung der bestehenden Regelungen politisch dringend geboten ist. Im Ergebnis muss die Erbschafts- und Schenkungsteuer effektiv progressiv sein. Damit dies erreicht wird, müssen die komplexen und gestaltungsanfälligen Regelungen zur Verschonung durch langfristige Stundungsregelungen ersetzt werden. Das wäre ein Schritt zu mehr Steuergerechtigkeit und – vereinfachung.

Schreibe einen Kommentar