Steuerprivilegien bei der Erbschaftsteuer erneut beim Bundesverfassungsgericht

Firmenerben genießen in Deutschland umfangreiche Steuerprivilegien. Diese werden aktuell vom Bundesverfassungsgericht überprüft. In einer Stellungnahme haben wir dargelegt, dass die derzeit geltenden Regelungen verfassungswidrig sind und die soziale Ungleichheit weiter befeuern.

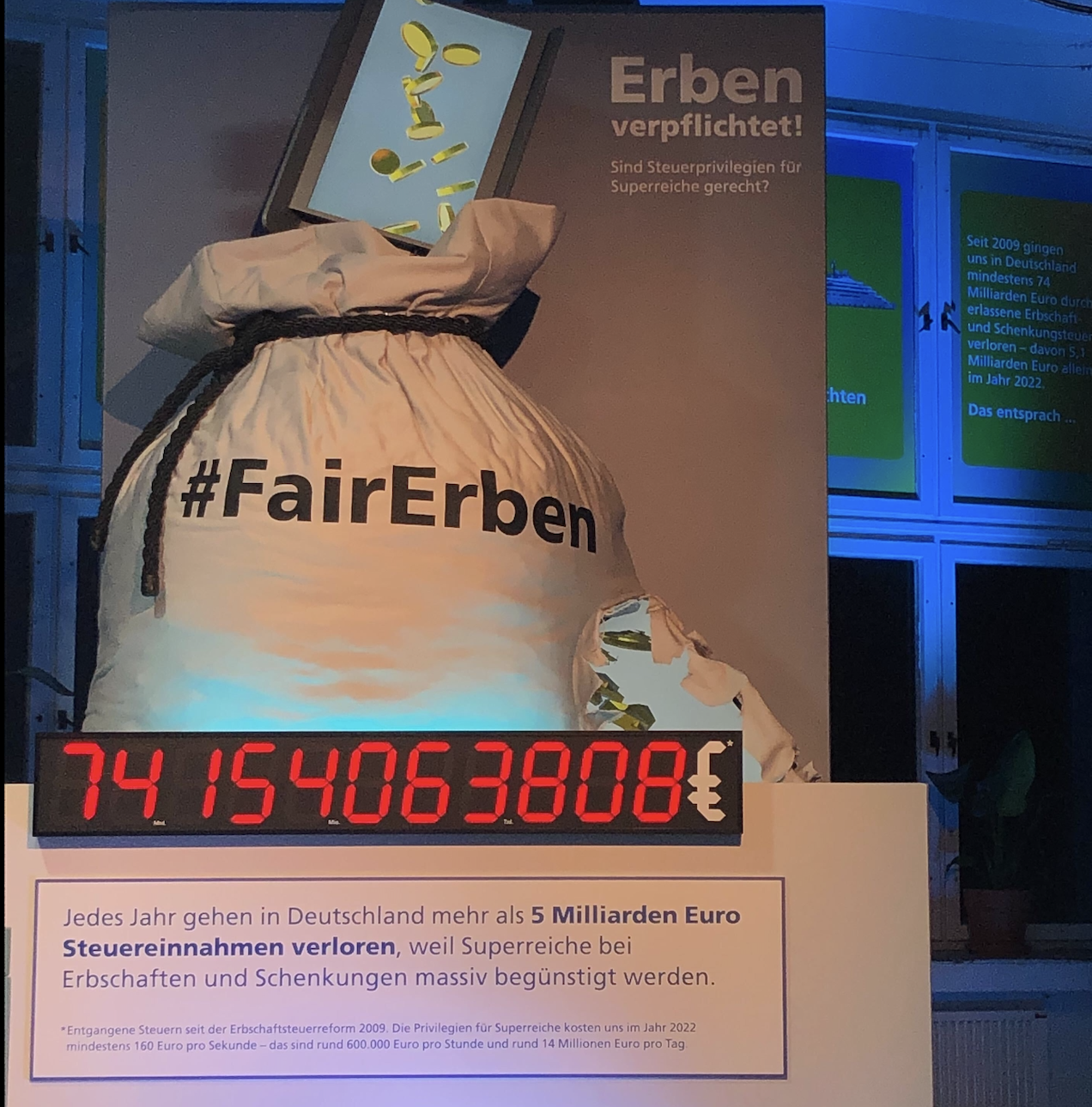

Das höchste deutsche Gericht prüft aktuell die Steuerausnahmen für Unternehmenserben. Hintergrund ist eine Verfassungsbeschwerde zu der Frage, ob die weitreichenden Steuerprivilegien mit dem Grundgesetz vereinbar sind (1 BvR 804/22). Für die Entscheidungsfindung fordert das Bundesverfassungsrecht (BVerfG) regelmäßig Stellungnahmen an. Häufig sind unter den befragten “sachkundigen Dritten” allerdings Lobby-Verbände, die sich für individuell sehr lukrative aber die Allgemeinheit schädliche Steuerprivilegien einsetzen. Bei dem aktuellen Verfahren haben sich etwa Vertreter der Familienunternehmer dafür eingesetzt, möglichst wenig Öffentlichkeit auf die Entscheidung zu lenken, um die Privilegien nicht zu gefährden. Vor dem Hintergrund wachsender sozialer Ungleichheit sind die Steuerausnahmen für superreiche Erben allerdings besonders problematisch. Aus diesem Grund haben wir gemeinsam mit der Vermögendeninitiative Tax me now und der Bürgerbewegung Finanzwende Stellung im Verfahren bezogen. Wir haben dem Gericht dargelegt, warum unser derzeit geltendes Erbschaftsteuerrecht gesamtwirtschaftlich schädlich und zudem verfassungswidrig ist.

Warum sind die derzeitigen Reglungen verfassungswidrig?

Wenige Jahre nach der Erbschaftsteuerreform 2016 lassen sich zunehmend die Auswirkungen der letzten Reform erkennen. Es wird dabei deutlich, dass nach wie vor große und sehr große Vermögensübertragungen kaum oder überhaupt nicht besteuert werden. Weiterhin gilt: Je größer die steuerpflichtige Schenkung, desto niedriger der fällige Steuersatz. Damit wurde der Auftrag des BVerfG aus dem letzten Urteil weit verfehlt, die weitreichenden Ausnahmen und Gestaltungsmöglichkeiten bei der Erbschaftsbesteuerung sachgerecht zu begrenzen. Die nach wie vor stark regressiven effektiven Steuersätze lassen zudem die Gerechtigkeitslücke zwischen Erwerbern großer Unternehmensvermögen und Erwerbern von nicht begünstigtem Privatvermögen sowie von Nicht-Erben stetig weiter wachsen und werden zum Treiber bereits bestehender sozialer Ungleichheit.

Zudem stellen die umfangreichen Begünstigungen für die Unternehmensvermögen eine Abweichung vom Gleichheitsgrundsatz im Verhältnis zu der Besteuerung von Privatvermögen dar. Für eine solche Abweichung bedarf es einer Rechtfertigung. Zahlreiche Studien sowie eine Einschätzung des Finanzministeriums belegen aber, dass die Steuerprivilegien den ausgerufenen Zielen, etwa dem Arbeitsplatzerhalt, sogar entgegenwirken.

Außerdem: Mit der 2016 eingeführten Verschonungsbedarfsprüfung wird das Gegenteil von dem erreicht, was das BVerfG in seiner Entscheidung von 2014 bemängelte: Bedingt durch die Prüfung der Bedürftigkeit beim Erben bzw. Beschenkten zum Übertragungsstichtag, nimmt mit steigendem Unternehmenswert auch das Ausmaß der Begünstigung zu. Das heißt: je größer das übertragene Vermögen, desto wahrscheinlich ist, dass der Beschenkte bzw. Erbe nach den derzeitigen Regelungen bedürftig ist und einen Steuererlass erhält.

Hinzu kommt, dass die Regelungen steuerliche Gestaltungen in einem Ausmaß zu, die nicht zu rechtfertigen sind und von denen, die das BVerfG in seiner vergangenen Entscheidung als verfassungswidrig einstufte, kaum zu unterscheiden sind. Das heißt: Die derzeitigen Gestaltungsmöglichkeiten bei sehr großen Vermögen sind so groß, dass die Steuer nur zahlen muss, wer nicht geplant hat.

Unabhängig von der verfassungsrechtlichen Beurteilung der Richter in Karlsruhe gilt aber, dass die Ausnahmen für Firmenerben vor dem Hintergrund extremer Vermögensungleichheit in Deutschland sowie der hohen Kosten dieser Steuersubvention eine Änderung der bestehenden Regelungen politisch dringend geboten ist.

Hier geht’s zur Stellungnahme

Hintergrund zum Verfahren: Der Beschwerdeführer hatte zuvor gegen seinen Erbschaftsteuerbescheid vor dem Finanzgericht Münster geklagt. Da es sich bei seinem Erbe von Aktienvermögen um Privatvermögen handelte, erhielt er dabei keine steuerlichen Vergünstigungen. Hiergegen wandte sich der Kläger – ohne Erfolg. Ebenso wenig Erfolg hatte seine Beschwerde wegen Nichtzulassung der Revision vor dem Bundesfinanzhof (II B 49/21). Umso überraschender ist, dass sich der 1. Senat des Bundesverfassungsgerichts seiner Beschwerde angenommen hat. In seiner Beschwerde führt er an, dass die verschonten Betriebsvermögen stetig zunahmen und die Gerechtigkeitslücke zu den Nicht-Begünstigten damit immer weiter zunimmt. Zudem verwies der Kläger auf den Druck und die Arbeit der Lobbyorganisationen, die dafür gesorgt haben, dass die Ausnahmen für große Vermögen ins Gesetz gelangt sind. Zwar bedeutet die Veröffentlichung in der Entscheidungsvorschau 2023 eigentlich, dass sich das BVerfG noch in diesem Jahr eine Entscheidung finden will, allerdings werden diese Ankündigungen regelmäßig nicht eingehalten. In der ersten Hälfte des kommenden Jahres ist aber mit einer Entscheidung zurechnen.

Schreibe einen Kommentar