Redaktion | Veröffentlicht am |

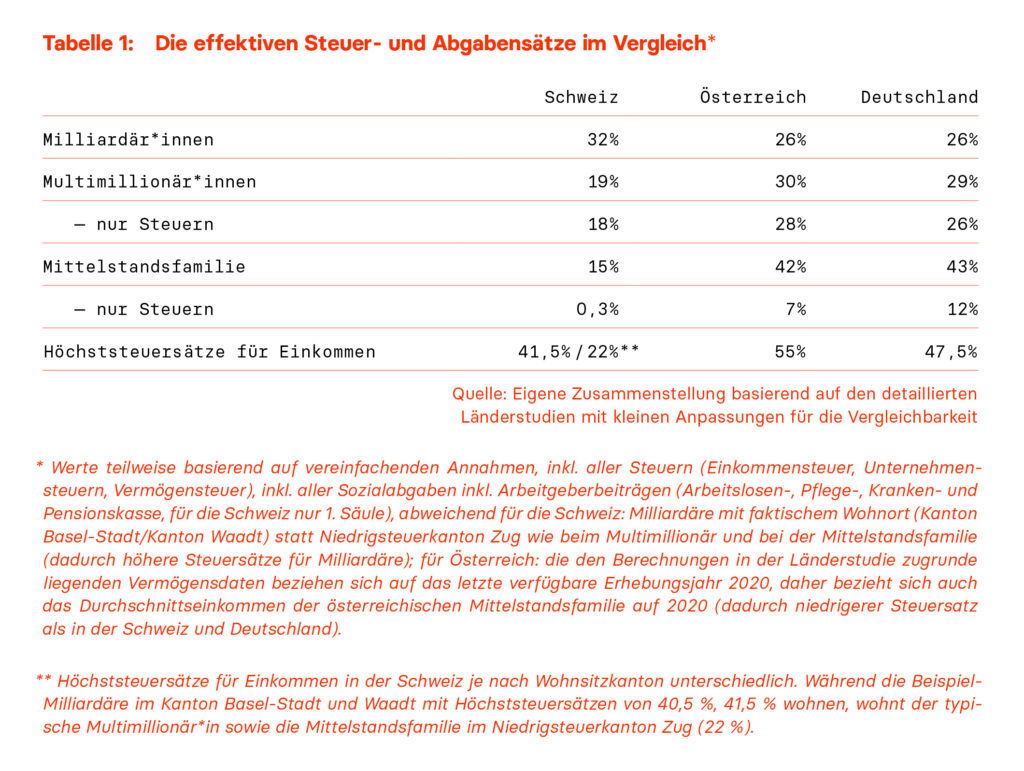

Typische Multimillionäre zahlen in Deutschland und Österreich nur bis zu 30 Prozent Steuern und Abgaben auf ihr Einkommen und das inklusive Unternehmenssteuern. Konkrete Beispiel-Milliardär*innen sogar nur 26 Prozent. Das liegt deutlich unter den vorgesehenen Höchststeuersätzen und unterhalb dessen, was die Mittelschicht zum Steuer- und Abgabenaufkommen beiträgt. Ausgerechnet die Schweiz besteuert Milliardäre stärker als Deutschland und Österreich. Das zeigt unsere vergleichende Studie in den drei Ländern. Wir zeigen, welches Update die Steuersysteme jetzt brauchen.

In Deutschland, Österreich und der Schweiz sollen progressive Steuersysteme für sozialen Ausgleich und eine Besteuerung nach der Leistungsfähigkeit sorgen. Menschen mit hohen Einkommen sollen demnach nicht nur einen höheren Betrag, sondern auch einen höheren Anteil ihres Einkommens zum staatlichen Steueraufkommen leisten.

Aber in den vergangenen Jahrzehnten haben Globalisierungsprozesse und eine ganze Reihe von Reformen dafür gesorgt, dass die Systeme gerade bei den höchsten Einkommen versagen und eine Besteuerung entsprechend der Leistungsfähigkeit nicht mehr gewährleisten.

Steuersätze für typische Multimillionäre und Beispiel-Milliardäre

Während die analysierten Schweizer Milliardäre mit einem Steuersatz von rund 32 Prozent (inklusive Unternehmenssteuern) immerhin etwas mehr als drei Viertel des geltenden Höchststeuersatzes ihres Kantons (41,5%) erreichen, liegen die Steuersätze der Milliardär*innen in Deutschland und Österreich bei lediglich 26 Prozent bzw. 25 Prozent und damit weit unter den jeweiligen nationalen Höchststeuersätzen (47,5% bzw. 55%).

Auch die typischen Multimillionäre bleiben in Deutschland und Österreich deutlich unter den Höchststeuersätzen: Ihre Steuer- und Abgabensätzen betragen 29 Prozent in Deutschland und 30 Prozent in Österreich. Lediglich in der Schweiz zahlt der typische Multimillionär mit 19 Prozent fast den Höchststeuersatz in seinem Kanton (22%).

Damit zahlen Milliardäre und Multimillionäre in der Schweiz mehr Steuern und Abgaben und in Deutschland und Österreich deutlich weniger als die jeweiligen Mittelschichtsfamilien (Übersicht siehe Tabelle).

Dass Supereiche in allen drei Ländern weniger als die geltenden Höchststeuersätze zahlen, liegt vor allem an Sonderregelungen und Steuerprivilegien für hohe Vermögens- und Unternehmenseinkommen. Die Regelungen führen dazu, dass die progressive Einkommensteuer lediglich auf einen kleinen Teil ihrer Einkommen anfällt. Das betrifft insbesondere Einkommen, die nicht privat ausgeschüttet werden, sondern in Beteiligungsgesellschaften angespart und reinvestiert werden. Die Unternehmenssteuer bleibt weitestgehend die einzige Steuer, die Superreiche zahlen.

Die Rolle der Vermögensteuer

Lediglich in der Schweiz sorgt die Vermögensteuer dafür, dass die effektiven Steuersätze von Superreichen deutlich näher an den Höchststeuersätzen liegen und die Progression zur Mittelschicht um einiges stärker ausfällt. Die Vermögensteuer wirkt wie eine indirekte Steuer auf Vermögenserträge, der man sich auch durch übliche Beteiligungsstrukturen nicht entziehen kann.

Das Nachbarland zeigt vor allem: Eine Vermögensteuer ist trotz Wettbewerbsdruck von Kantonen und Staaten möglich. Zusammen mit der Steuer auf das Kapital der Unternehmen trägt sie dort mit immerhin knapp 7 Prozent zum Steueraufkommen bei. Ein weiteres Prozent entfällt auf die Erbschaftsteuer. Im Vergleich dazu tragen Erben und Beschenkte in Deutschland mit lediglich 1 Prozent zum Steueraufkommen bei und die Vermögensteuer ist seit 1997 ausgesetzt. Das Schweizer Modell auf Deutschland umgemünzt, entspricht Steuereinnahmen von 73 Milliarden Euro. Deutschland nimmt davon lediglich 9 Milliarden über die Erbschaftsteuer ein. Aufgrund der weitreichenden Ausnahmen für Unternehmenserben, wird die allerdings vor allem von den „armen Reichen“ gezahlt.

Die Studie zeigt, dass ein Update der Steuersysteme durch eine zweiprozentige Vermögensteuer auf Milliardenvermögen oder eine Mindeststeuer von 25 Prozent die Steuerquote der Superreichen in Deutschland, Österreich und der Schweiz erhöhen und die Progression der Steuersysteme wiederherstellen könnte.

Internationale Diskussion über eine Vermögens und Mindeststeuer

Diese Botschaft bekommt aktuell auch international neuen Schwung. Beim Treffen der G20-Finanzminister in Brasilien im Februar 2024 stand die Vermögensteuer zum ersten Mal auf der Agenda. Einem Zeitungsbericht zufolge eröffnete der brasilianische Finanzminister das Treffen mit der Forderung, dafür zu sorgen, dass Milliardäre ihren fairen Anteil zahlen. Auf dem Treffen wurde demnach eine globale Mindeststeuer von 2% auf die Vermögen der reichsten Menschen weltweit diskutiert. Der französische Finanzminister schloss sich dieser Forderung an und kündigte an, dass Frankreich diesen Vorschlag so schnell wie möglich und führend vorantreiben wolle (The Guardian, 2024). In seiner Rede zur Lage der Nation im März 2024 forderte schließlich auch der US-amerikanische Präsident eine Mindeststeuer von 25% auf die Einkommen der Milliardär*innen. Innerhalb der deutschen Bundesregierung wurde die Forderung nach einer Vermögensteuer für Milliardäre bisher nur von der Entwicklungsministerin aufgegriffen (BMZ, 2024).

Berechnungsmethode

Das Netzwerk Steuergerechtigkeit, sowie Expert*innen des Momentum Instituts in Österreich sowie der ETH Zürich in der Schweiz haben die jeweilige Steuer- und Abgabenquote einer typischen Person der reichsten 0,1 Prozent der Bevölkerung anhand einer Modellrechnung ermittelt. In einem weiteren Schritt wurde unter vereinfachenden Annahmen der Steuersatz konkreter Milliardär*innen anhand öffentlich zugänglicher Daten über Unternehmensbeteiligungen und aus Geschäftsberichten ermittelt. Grundlage ist dabei das jeweils geltende nationale Recht. Möglichkeiten aggressiver Steuergestaltung wurden nicht berücksichtigt.

Schreibe einen Kommentar